L’Italia è la terza economia più grande dell’Eurozona, ma non è stata un faro di stabilità negli ultimi decenni. Non solo sul fronte economico, ma anche politico. Dal crollo del governo di Mario Draghi il mese scorso dopo aver perso il sostegno dei suoi partner di coalizione di destra, gli italiani hanno ipotizzato se il presidente russo Putin abbia aiutato Putin a cacciare il primo ministro esercitando pressioni sui partiti al governo che si dice abbiano stretti legami con il Cremlino.

Il 5 agosto Moody’s ha confermato il rating Baa3 dell’Italia, ma ha anche abbassato l’outlook da stabile a negativo. Sebbene la crescita e gli sviluppi finanziari nel 2021 e all’inizio del 2022 abbiano sorpreso favorevolmente l’agenzia di rating, i rischi si sono accumulati a causa dell’impatto economico della guerra in Ucraina e degli sviluppi politici interni. Standard & Poor’s ha lasciato invariato il rating dell’Italia a BBB, ma ha abbassato l’outlook del rating da positivo a stabile.

Tensione ma nessun panico nel mercato

Le dimissioni del premier Draghi e la prospettiva di un governo euroscettico che salga al potere a settembre, insieme all’aumento dell’inflazione e al primo rialzo dei tassi da parte della Banca centrale europea, hanno sollevato preoccupazioni sui mercati obbligazionari.

Lo spread tra i rendimenti dei titoli decennali italiani e tedeschi è salito a fine luglio a quasi 260 punti base. A mercoledì 24 agosto, il rendimento decennale italiano era di circa il 3,67% mentre l’equivalente tedesco si aggirava intorno all’1,37%. Questo spread varia, ma si è ampliato a causa delle sfide strutturali che il paese ha affrontato per anni, come una montagna di debito di circa il 150% del PIL. Inoltre, gli analisti temono che l’amministrazione entrante non abbraccerà l’agenda Draghi di riforme economiche e maggiore disciplina fiscale. Ciò potrebbe compromettere l’accesso al programma di ripresa del coronavirus dell’UE da 200 miliardi di euro.

Tuttavia, i rendimenti obbligazionari italiani sono rimasti ben al di sotto dei livelli durante la crisi dell’euro. Ciò è dovuto principalmente alla convinzione degli investitori che la Banca centrale europea fornirà supporto, se necessario, ai paesi sotto pressione da tassi di interesse più elevati. Acquistando obbligazioni da quei paesi, la BCE può controllare lo spread, per così dire.

Tuttavia, la domanda che gli investitori devono porsi è se possiamo contare su questo se si scopre che lo spread in aumento è un problema esclusivamente italiano e che presto ci sarà un primo ministro euro-scettico dall’altra parte del tavolo. Un esempio illustrativo di ciò che è quindi possibile è l’Ungheria. Il rendimento dei titoli di stato ungheresi a 10 anni (anche BBB) si è attestato all’8,52% mercoledì 24 agosto.

primi 5

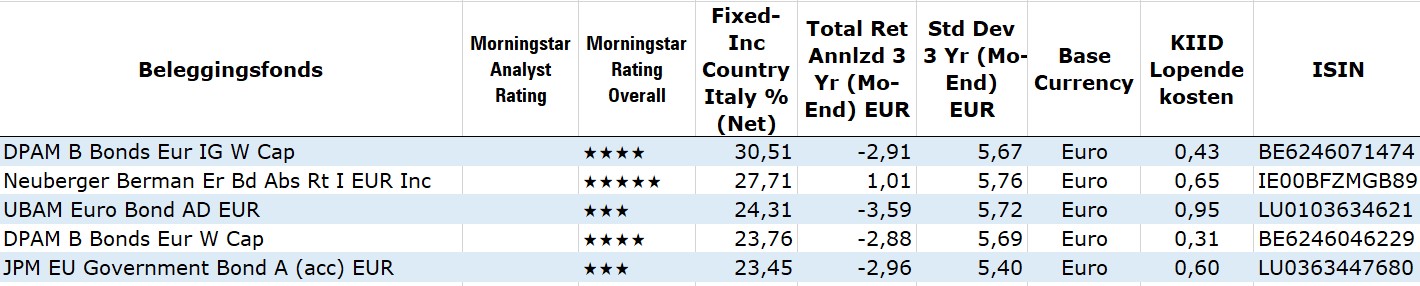

Per i primi cinque di questa settimana, diamo un’occhiata ai fondi comuni di investimento in diverse classi di obbligazioni Morningstar europee, inclusi i titoli di stato in euro e le obbligazioni flessibili in euro che hanno una classe di azioni esente da commissioni disponibile per la distribuzione. Questi cinque fondi hanno la maggiore esposizione al debito italiano.

Lui lei Obbligazioni DPAM Euro IG Il fondo è composto per circa il 30% da obbligazioni italiane seguite dal 18,2% dedicato alla Spagna. Questo fondo a gestione attiva si confronta con la performance del JPMorgan EMU Total Government Investment Return Index con entrambi i paesi che rappresentano “solo” il 21,6% e il 15%. Il sottopeso nei titoli di Stato tedeschi e francesi era rispettivamente dell’11,3% e del 20,4% a fine luglio 2022. Il peso aggiuntivo degli Stati membri più deboli ma grandi dell’Eurozona significa che il profilo di credito è più rischioso del benchmark con un 20% aumento delle obbligazioni BBB.

La durata del fondo è inferiore allo standard di circa 7 anni. Questa strategia è gestita da Ronald van Stenwegen e Louie Debeau, che sono anche alla guida del DPAM Bonds Euro Fund. Nella nostra lista c’è anche questo fondo, che si distingue per l’allocazione del 5% su titoli ad alto rendimento. Van Steenweghen è attivo come asset manager a Bruxelles dal novembre 2007 ed è entrato in Debou nel settembre 2016.

Lui lei Ritorno assoluto per il Neuberger Bermann Eurobond Il fondo veterano Patrick Barbie e Yannick Loara mira a sovraperformare lo standard ICE BofA 0-1 Year AAA Euro Government dal 3% al 4% durante il ciclo di mercato. Entrambi i signori provenivano da BNP Paribas. In questo caso, i gestori utilizzano un posizionamento dinamico dei tassi di interesse con un intervallo di scadenza compreso tra -3 e +6 anni e possono assumere posizioni sia lunghe che corte.

Nelle loro ultime lettere mensili agli investitori, i direttori hanno affermato di aver recentemente aumentato l’esposizione all’oceano. L’instabilità politica italiana in particolare ha rappresentato un’interessante opportunità, secondo i dirigenti. Si aspettano che la Banca Centrale Europea continui a sostenere l’Italia. Il rating medio di questo fondo è A- e ha anche il 12,3% in obbligazioni ad alto rendimento. Quindi ha un profilo molto diverso rispetto allo standard che detiene solo obbligazioni AAA con scadenza inferiore a un anno.

Primi 5 fondi obbligazionari con la più alta esposizione all’Italia

“Fanatico della musica. Risolutore di problemi professionale. Lettore. Ninja televisivo pluripremiato.”

/s3/static.nrc.nl/images/gn4/stripped/data121772118-03419c.jpg)