Il default sul debito nazionale è una possibilità reale

L’Italia è un tipico esempio di paese in cui le preoccupazioni sulla liquidità e sulla solvibilità del debito si sono pericolosamente intrecciate. Le prospettive di crescita molto moderate a breve e lungo termine, combinate con i forti aumenti dei rendimenti dei titoli di Stato lo scorso mese, stanno sollevando preoccupazioni nei mercati finanziari sulla possibilità che l’Italia vada in default sul debito pubblico. In normali condizioni di mercato, l’Italia può rinnovare il proprio debito nazionale senza che questo aumenti sistematicamente rispetto al PIL. Tuttavia, con le condizioni di mercato che stanno diventando completamente anomale e con sufficiente attenzione alle vulnerabilità dell’Italia, è possibile che il mercato abbia inevitabilmente ragione e spinga l’Italia in una crisi di liquidità in cui un default sul suo debito sovrano diventa una possibilità reale.

Ciò non vuol dire che gli italiani in questo caso sembrino solo vittime di condizioni di mercato eccezionali. L’Italia si è resa vulnerabile continuando a rinviare le riforme economiche necessarie e attuando solo i tagli più necessari, anche in un momento in cui piani di austerità credibili e riforme a sostegno della crescita sono in cima alla lista dei desideri degli investitori. Di fatto, in questo modo il Paese ha permesso al mercato di coordinarsi sul cattivo equilibrio, dove la mancanza di fiducia nella capacità di pagamento dell'Italia riduce di fatto questa capacità di pagamento.

Prima di sollevare la questione della solvibilità, descriviamo le prospettive di crescita a breve termine e il potenziale di crescita a lungo termine dell’Italia e li confrontiamo con i punti di forza dell’Italia: in particolare, il suo deficit di bilancio relativamente piccolo e una buona preparazione del bilancio per una popolazione che invecchia. Quindi la questione della solvibilità dipende in gran parte dal tempo concesso al paese, da cosa fa in quel momento e se deve subire ulteriori colpi economici. La risolutezza politica, la risolutezza e la credibilità sono cruciali qui. Concludiamo quindi le nostre previsioni sull’“Effetto Monti” ora che Mario Monti, succedendo a Silvio Berlusconi, formerà la squadra di governo italiana che guiderà l’Italia attraverso la crisi.

Già limitata la ripresa dalla crisi e dalla nuova recessione

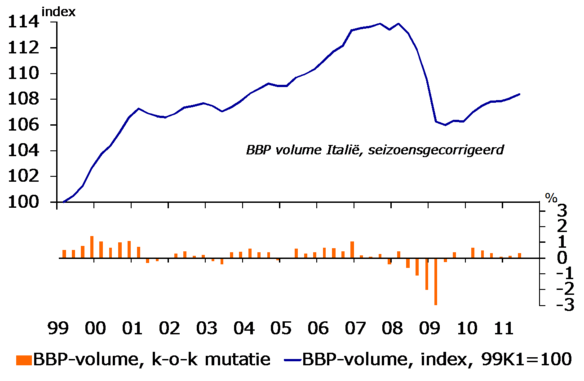

Dopo una forte contrazione del PIL reale nel 2008 e nel 2009, in Italia è seguita solo una ripresa economica limitata (Figura 1). Ciò è in parte dovuto al fatto che, a differenza di altri paesi, il governo italiano ha stimolato a malapena l’economia nel 2009 e nel 2010.

La ripresa è stata ostacolata anche dalle esportazioni. Mentre i volumi delle esportazioni in Germania e Spagna si sono ripresi dalle contrazioni durante la recessione, le esportazioni italiane sono ancora inferiori di oltre il 12% ai livelli pre-Grande Recessione. L’Italia esporta relativamente molto verso il resto dell’Europa meridionale e poco verso l’Asia. Di conseguenza, il Paese è relativamente colpito dalla crisi del debito in Europa e beneficia poco della crescita in Asia. Si prevede che la crescita già deludente delle esportazioni subirà pressioni al ribasso nella seconda metà del 2011 a causa del rallentamento della crescita globale e dei problemi del debito nell'area euro.

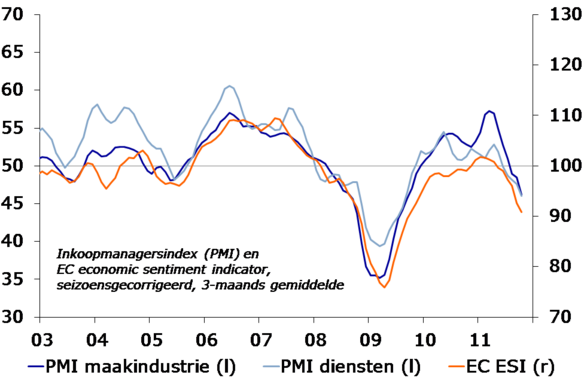

Poiché anche la spesa interna, in parte dovuta ai tagli (annunciati) e all’aumento delle tasse, si ridurrà invece di crescere, l’Italia probabilmente ricadrà in recessione. I responsabili degli acquisti nei settori manifatturiero e dei servizi sono diventati notevolmente più pessimisti negli ultimi mesi (Figura 2). Sulla base dell'indice generale del sentiment economico fino a ottobre, prevediamo una contrazione del PIL nel terzo e quarto trimestre del 2011. Per il 2012, prevediamo che l'economia ristagnerà o si contrarrà su base annua.

Figura 1: ripresa moderata dopo una forte contrazione economica…

Fonte: Reuters Ecowin

Figura 2: …interrotta da una nuova recessione

fonte: Reuters-Ecowin

La struttura economica e l’invecchiamento della popolazione limitano il potenziale di crescita

Oltre alla difficile ripresa economica, anche la crescita economica negli anni precedenti la recessione è stata debole. La crescita media annua del PIL reale pro capite nel periodo 1999-2007, pari all’1,1%, è stata molto inferiore all’1,7% raggiunto nell’intera area dell’euro, principalmente perché la produttività del lavoro è aumentata appena durante quel periodo. Inoltre, la partecipazione al lavoro, molto bassa soprattutto tra le donne, è aumentata di poco. Un tasso di partecipazione al lavoro più elevato è un modo importante per compensare il calo della forza lavoro potenziale rispetto alla popolazione totale dovuto all’invecchiamento della popolazione. Inoltre, vi sono numerosi problemi strutturali che impediscono un’accelerazione della crescita.

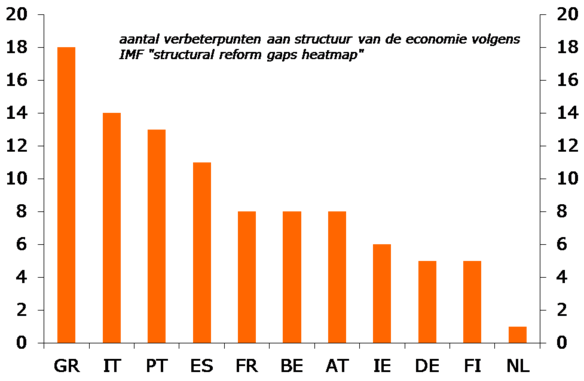

Ad esempio, secondo l'indice annuale Ease of Doing Business della Banca Mondiale, è molto difficile fare impresa in Italia; L’Italia si colloca solo all’80° posto su 183 paesi, tra paesi come Vietnam e Pakistan. La composizione di questo indice mostra che è particolarmente difficile per gli imprenditori in Italia regolare legalmente le questioni fiscali e far rispettare gli accordi contrattuali. Ciò è strettamente legato alla posizione dell'Italia al 67° posto (su 180 paesi) in termini di percezione della corruzione tra gli imprenditori stranieri che vi operano. L'Italia è classificata al 3,9 nell'indice di percezione della corruzione di Transparency International, tra paesi come Grecia, Ruanda e Georgia. Il quadro più completo delle debolezze della struttura economica italiana ci viene dalle cosiddette heat map elaborate dal FMI, dalle quali emerge che l’Italia, dopo la Grecia, ha il maggior numero di aree economiche strutturali di miglioramento tra tutti i paesi dell’euro (Figura 3). Consideriamo un mercato del lavoro rigido, una concorrenza limitata, scarsi investimenti nell’istruzione e nelle infrastrutture e un debole rispetto delle leggi e dei regolamenti.

Questa debole struttura economica, unita al rapido invecchiamento della popolazione italiana, limita la capacità di crescita nel medio e lungo termine.

Figura 3: La debole struttura economica limita il potenziale di crescita

fonte: Fondo monetario internazionale, Rabobank

I problemi di bilancio sono di portata limitata

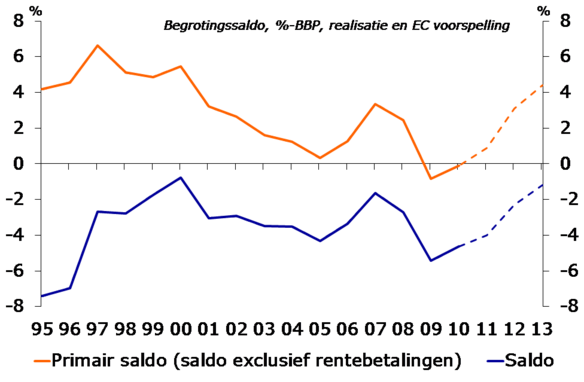

Poiché nel 2009 il governo non ha adottato quasi alcuna misura di stimolo economico, l’aumento del deficit di bilancio a seguito della Grande Recessione è rimasto limitato (Figura 4). Con il ritorno della crescita economica e le misure di austerità adottate da allora, il deficit è effettivamente diminuito leggermente nel 2010 e nel 2011. Tuttavia, a causa dell’elevato debito e degli alti tassi di interesse, nel 2012 più dell’11% del reddito pubblico è stato speso per il pagamento degli interessi. Per ridurre il debito, il reddito deve superare le spese escluse le spese per interessi. Il mantenimento di un simile avanzo primario rappresenta una sfida politica a causa dello squilibrio tra costi e benefici per i contribuenti, ma non è impossibile data l’esperienza italiana degli anni ’90.

Figura 4: A causa della crisi il deficit di bilancio è aumentato in misura limitata

fonte: Reuters-Ecowin

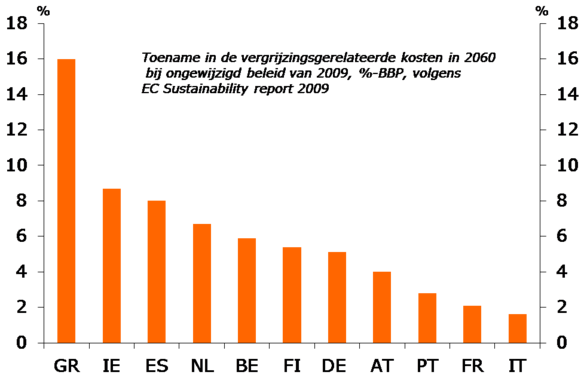

Con l’aumento della crescita economica, il surplus di bilancio primario richiesto nei prossimi decenni per ridurre il rapporto debito/PIL sarà inferiore e quindi politicamente più facile da raggiungere. Come sottolineato in precedenza, per ottenere una maggiore crescita economica in una società che invecchia, la struttura economica deve essere riformata. Sebbene gli interessi acquisiti rendano difficile l’attuazione di queste riforme, l’Italia ha già dimostrato di essere in grado di farlo nonostante la cronica instabilità politica. Ad esempio, a causa delle riforme già adottate prima della crisi, i costi pensionistici e sanitari associati alla vecchiaia aumenteranno appena (figura 5). Di conseguenza, il deficit di bilancio non aumenterà automaticamente di nuovo una volta eliminato tra pochi anni. Questo è un punto di forza per l’Italia, che molti altri Paesi europei possono invidiarci.

Figura 5: Preparare le finanze pubbliche per affrontare l’invecchiamento della popolazione

fonte: Commissione europea

Infine, in sintesi, l’Italia non fa eccessivo affidamento sui finanziamenti esteri per mantenere il proprio modello di spesa interna, un aspetto che caratterizza in misura maggiore o minore paesi come Grecia, Portogallo e Spagna. Al cronico deficit di risparmio del governo italiano (leggi: deficit di bilancio) fa riscontro un altrettanto cronico surplus di risparmio delle famiglie. A differenza di altre economie dell’Europa meridionale, non è necessario stringere la cinghia a livello nazionale per ridurre i consumi.

La capacità di indebitarsi dipende dalla fiducia

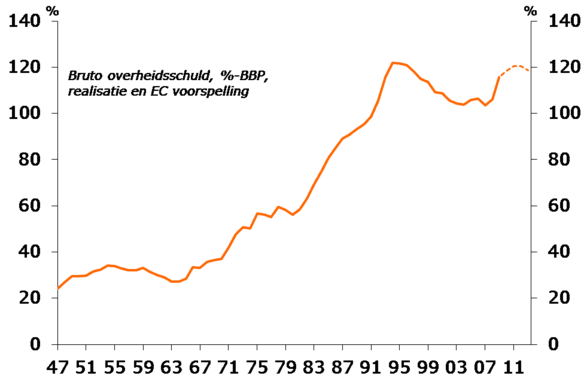

Tutto ciò, però, non cambia il fatto che la bassa crescita economica ha reso difficile per il governo ridurre il debito pubblico, che ammonta a 1.900 miliardi di euro, pari a circa il 120% del Pil. Questo debito elevato è il risultato di deficit di bilancio molto ampi dall’inizio degli anni ’70 fino alla metà degli anni ’90 (Figura 6). Con l’ambizione di aderire all’euro, il deficit di bilancio è diminuito rapidamente nella seconda metà degli anni ’90, e di conseguenza il rapporto debito/PIL è diminuito. Ma una volta entrati nell’unione monetaria, i vincoli di bilancio sono stati un po’ allentati, il che ha impedito un ulteriore calo del rapporto debito/PIL che, a causa della grave contrazione economica, è ora tornato al PIL al 120%.

Figura 6: L’elevato debito nazionale è un peso del passato

fonte: Fondo monetario internazionale

Con un rapporto debito/PIL così elevato, l’Italia è vulnerabile agli shock economici e i mercati finanziari sono attualmente preoccupati per questo. Allo stesso tempo, va notato che le finanze pubbliche italiane sono riuscite a sopravvivere relativamente bene alla più grande crisi finanziaria del secolo scorso. Quando la crescita economica alla fine riprenderà – anche se si tratta solo di un magro 1% a causa dell’invecchiamento della popolazione e di una struttura economica inflessibile – è possibile ottenere una riduzione significativa del rapporto debito/Pil nel lungo periodo con disavanzi pubblici limitati. Budget e tempo sufficienti.

Il Belgio è un esempio illustrativo a questo riguardo; Tra il 1993 e il 2007, il paese ha ridotto il rapporto debito/PIL dal 135% all’84% del PIL, con una crescita economica media non superiore al 2¼% e un deficit di bilancio medio pari al 2% del PIL. Naturalmente era importante che il Belgio godesse della fiducia dei mercati e quindi non vedesse i suoi problemi di debito esacerbati da un forte aumento dei tassi di interesse.

Sono necessarie risolutezza politica e credibilità

Pertanto, il fattore decisivo per la capacità dell’Italia di ripagare i propri debiti è la capacità dell’Italia di convincere i mercati finanziari che è disposta a lavorare per dimostrare la propria capacità di ripagare i propri debiti. Con il panorama politico irrimediabilmente frammentato e con Berlusconi come primo ministro che aggravava le debolezze del Paese, ciò non era certamente possibile. È possibile che la situazione cambi con l'arrivo di Mario Monti, che non ha alcun background politico, e che dovrà formare un governo di unità nazionale. Ma il compito è arduo, e i piani di austerità e di riforma devono raggiungere risultati a breve termine per ripristinare un certo grado di fiducia degli investitori. Tra i fattori incerti c'è, ad esempio, il modo in cui Berlusconi si posizionerà come primo ministro dimesso e leader del più grande partito in parlamento.

Ma più importante è la conclusione che l’Italia deve prima di tutto dimostrare di essere seria riguardo a tagli e riforme. Chiaramente, la pressione dei leader europei ha contribuito a guidare la politica, ma l’Europa non ha i mezzi per (continuare) a imporre la propria volontà all’Italia. In definitiva, la BCE non può minacciare in modo credibile di porre fine al suo sostegno all’Italia acquistando titoli di stato italiani. Il caos finanziario che inevitabilmente ne conseguirà è semplicemente contrario a tutto ciò che una banca centrale mira a realizzare. I problemi italiani possono certamente essere affrontati e la fiducia che Mario Monti riceve dai mercati potrebbe fare la differenza. Ma questa differenza dovrebbe avvenire prima dell’aprile 2013. Poi si dovrebbero tenere nuove elezioni e l’instabilità, e quindi la mancanza di risolutezza, probabilmente ostacolerebbe la politica italiana.

“Fanatico della musica. Risolutore di problemi professionale. Lettore. Ninja televisivo pluripremiato.”

/s3/static.nrc.nl/images/gn4/stripped/data121772118-03419c.jpg)