Le banche centrali di tutto il mondo stanno cercando di combattere l’inflazione con tassi di interesse più elevati e impatti inferiori sul bilancio (QT). Ma fino a che punto possono spingersi senza provocare il caos altrove nell’economia?

Questa è la domanda posta da Tilman Galler di JPMorgan Asset Management nell’articolo L’effetto dell’aumento dei tassi di interesse sulle abitazioni e sui consumatori. Il titolo dice tutto, Galler guarda principalmente al mercato immobiliare, alla spesa dei consumatori e al suo impatto sull’economia.

Prezzi delle case: +75%

I tassi di interesse svolgono un ruolo importante nel mercato immobiliare. I prezzi sono scesi quasi ovunque nel mondo dopo la crisi del credito del 2007-2009. In Europa 2013, la crisi dell’euro si è aggiunta a tutto ciò. Quindi i prezzi erano relativamente bassi intorno al 2013.

Quindi, ha iniziato a salire, spinto da tassi di interesse estremamente bassi, che hanno spinto i prestiti ipotecari senza controllo. Secondo JP Morgan, Germania e Stati Uniti sono tra i paesi che registrano un aumento dei prezzi. Ma come tutti sappiamo, anche la prestazione di Holland non è stata male.

Galler conclude: “Dai minimi della crisi finanziaria, i prezzi nominali delle case in tutto il mondo sono aumentati del 75%, spingendo il mercato immobiliare nordamericano e gran parte dell’Europa in un territorio sopravvalutato”.

L’Olanda è molto costosa

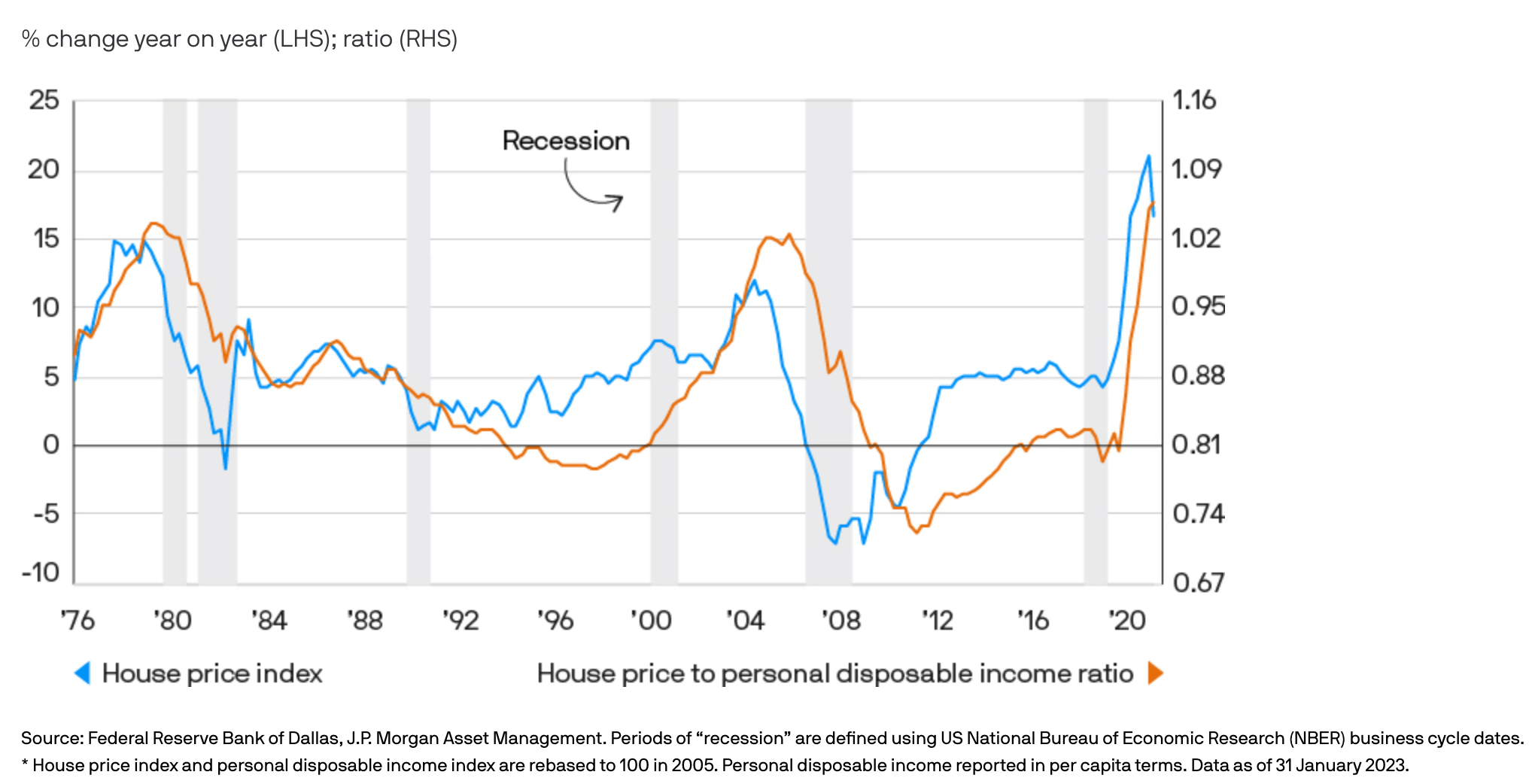

JP Morgan esamina innanzitutto il reddito disponibile delle persone negli ultimi 50 anni. È il reddito netto residuo dopo il pagamento delle tasse e dei contributi previdenziali. Quindi lo confronta con l’evoluzione dei prezzi delle case.

È notevole che i prezzi delle case secondo questo rapporto in Giappone, Italia e Spagna non siano affatto costosi, piuttosto economici. La Germania si sta avvicinando alla sua media a lungo termine. I Paesi Bassi sono molto costosi, proprio come la Francia, gli Stati Uniti, il Regno Unito, la Svezia e l’Australia.

Tempo di correzione?

Questo è del tutto possibile secondo Galler. Impossibile dire quando. Galler confronta il reddito netto con il rapporto tra il prezzo della casa e il rapporto tra prezzo e utili per le azioni. “A breve termine, un tale rapporto significa poco, ma a lungo termine è la scala di valutazione che conta”.

Gli Stati Uniti sono storicamente un buon esempio. I prezzi delle case hanno subito due importanti correzioni negli ultimi 50 anni. Questo dalla fine degli anni ’70 all’inizio degli anni ’80 e dal 2007 al 2010. Ad ogni modo, al suo apice il rapporto era ben al di sopra di 1, mentre la mediana era di 0,81.

Le case sono costose

L’effetto dei tassi di interesse più elevati

Tassi di interesse più elevati raramente portano direttamente a prezzi delle case più bassi. anzi. Negli anni ’70, ad esempio, i tassi di interesse ei prezzi delle case sono aumentati notevolmente. È stato solo quando la Federal Reserve statunitense ha implementato una politica monetaria più restrittiva ei governi hanno tagliato la spesa che i prezzi delle case sono crollati.

Raramente un aumento dei tassi di interesse porta direttamente a un calo dei prezzi delle case.

Durante la crisi del credito del 2007-2009, i prezzi delle case sono stati principalmente colpiti dalla recessione ei tassi di interesse praticati dalle banche centrali hanno svolto un ruolo secondario. La crisi bancaria ha reso i mutui temporaneamente più costosi.

Ripetere la stretta creditizia?

Ciò che rende la situazione diversa ora rispetto a durante la stretta creditizia è che allora l’offerta di alloggi era molto maggiore. Negli ultimi anni si è costruito molto poco rispetto alla domanda. Questo non vale solo per i Paesi Bassi. Questa mancanza di offerta rende meno plausibile una reale correzione.

“Negli ultimi anni si è costruito molto poco ovunque rispetto alla domanda”.

È uno dei motivi per cui Galler prevede un lento processo di aggiustamento per il 2023 e il 2024 con: un leggero calo dei prezzi nominali delle case, un aumento dei salari netti e una diminuzione dei tassi di interesse (quando l’inflazione sarà sotto controllo).

Secondo Galler, il rapporto tra reddito disponibile e prezzi delle case andrebbe comunque abbassato. Ma questo è un processo che può richiedere anni. Negli Stati Uniti, ci sono voluti da 2,5 a 5 anni durante le due principali correzioni menzionate in precedenza.

Prezzi delle case ed economia reale

Ciò che non va sottovalutato è l’interazione tra i prezzi delle case e la spesa dei consumatori.

Innanzitutto, c’è quello che viene chiamato l’effetto ricchezza. I prezzi delle case più alti danno un senso di ricchezza e portano a spese più elevate, a volte alimentate da un mutuo aggiuntivo. In autunno è vero il contrario. Quindi le persone diventeranno più economiche.

In secondo luogo, maggiori costi del mutuo. Più a lungo il tasso di interesse è in aumento, più spesso le persone dovranno sostituire il mutuo economico del passato con un prestito a tasso di interesse più elevato.

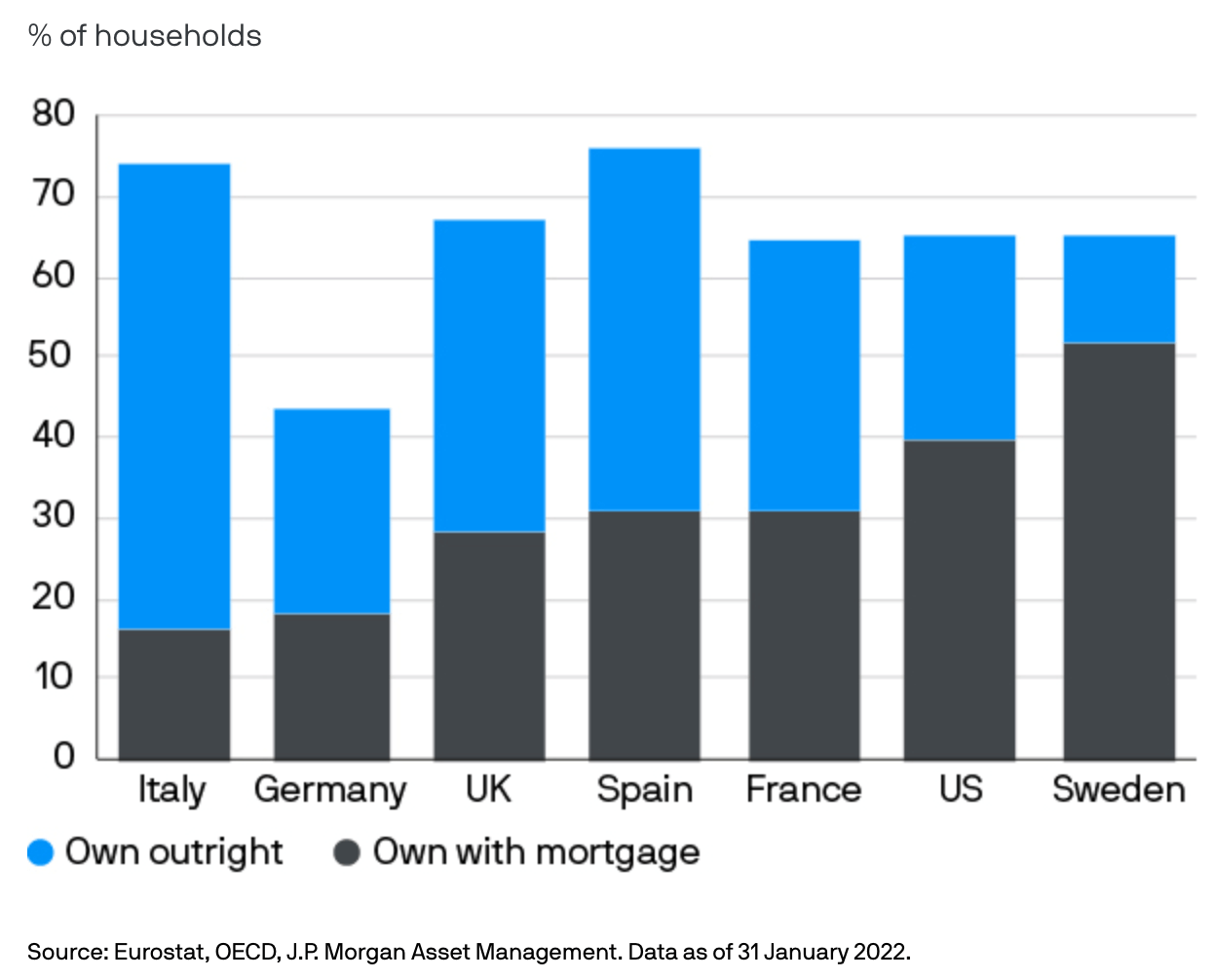

Il cittadino italiano è ricco

Nel peggiore dei casi, può portare a una vendita forzata di case se le persone hanno un reddito troppo basso per permettersi gli alti costi del mutuo. I più vulnerabili sono i paesi che utilizzano ampiamente i tassi di interesse variabili. Ciò vale, ad esempio, per Svezia, Regno Unito e Spagna.

In terzo luogo, c’è un impatto sul settore delle costruzioni. Una combinazione di crescita moderata, minore domanda di abitazioni e tassi di interesse più elevati potrebbe danneggiare seriamente la produzione edilizia. Nei Paesi Bassi, molte società di costruzioni, appaltatori e sviluppatori sono falliti durante la crisi del credito e dell’euro. Il risultato è più disoccupazione e meno consumi.

crisi finanziaria

Il rischio maggiore è che la crisi immobiliare si propaghi al settore finanziario, come accadde durante la crisi del credito del 2007-2009. In questo caso, tutte le banche diventeranno più parsimoniose nei prestiti. Ci sarà una crisi di liquidità in cui investire con denaro preso in prestito diventerà costoso. La liquidità è re e la crescita è rara.

Fortunatamente, secondo gli economisti, le banche sono ora in una posizione molto migliore di quanto non fossero nel 2007, ma il fallimento della banca nella Silicon Valley all’inizio di questa settimana e il successivo crollo dei titoli bancari suggeriscono quanto grave possa essere se le persone perdono fiducia nelle banche.

ottimismo

SVB aveva diversi buoni del Tesoro USA in bilancio che dovevano essere venduti in perdita. Indubbiamente ci saranno anche banche con titoli ipotecari che hanno perso valore. Dopotutto, tassi di interesse più elevati portano a prezzi più bassi.

Tuttavia, Galler è ottimista sul fatto che una crisi finanziaria e abitativa possa essere prevenuta, perché le banche sono finanziate meglio, l’offerta di alloggi è ridotta e i mutui sono di migliore qualità.

Molto dipenderà da quanto velocemente e bene le banche centrali controlleranno l’inflazione.

IL Redattori IEXProfs È composto da diversi giornalisti. Le informazioni contenute in questo articolo non intendono essere una consulenza professionale in materia di investimenti o una raccomandazione per effettuare determinati investimenti. Gli editori possono detenere posizioni in uno o più dei fondi elencati. clicca qui Per avere una panoramica dei loro investimenti.

“Fanatico della musica. Risolutore di problemi professionale. Lettore. Ninja televisivo pluripremiato.”

/s3/static.nrc.nl/images/gn4/stripped/data121772118-03419c.jpg)