Enell ha guidato la difesa finora quest’anno. Le utilities italiane hanno avuto un rendimento del 12,3%. Il motivo è che i tassi italiani a 10 anni sono scesi dal 4,7 al 3,9%. Il pagatore di dividendi diventa più attraente quando i tassi di interesse scendono. Il titolo è ancora in calo del 20% rispetto a un anno fa, ma dall’aggiunta di Enel al portafoglio difesa nel giugno 2015, il rendimento totale è dell’81%.

Il dividendo è aumentato in media del 15% annuo negli ultimi cinque anni. Investiamo per l’integrità di Enel, e quindi non lasciamo che le oscillazioni del tasso decennale italiano ci facciano impazzire.

Roccia di Monaco

Münchener Rück è al secondo posto quest’anno nel Defensive Portfolio con un rendimento del 9,1%. La compagnia assicurativa beneficia di disastri verificatisi in tutto il mondo nell’ultimo anno. E a causa di quei disastri, il più grande riassicuratore del mondo è stato in grado di aumentare significativamente le tariffe. I dividendi sono aumentati in media del 5,1% annuo negli ultimi cinque anni e la società ha recentemente ribadito l’intenzione di continuare ad aumentare del 5% annuo negli anni a venire. Münchener Rück è nel portafoglio Defensive dalla fine del 2014 e da allora ha registrato un rendimento totale del 151%.

Per il portafoglio difensivo, lo sviluppo più significativo è l’oro, che rappresenta la posizione maggiore con il 23%. Il metallo prezioso più importante è aumentato del 5,0% fino al 2023. Il motivo per cui l’oro è nel portafoglio, secondo iShares Physical Gold ETC, è perché il metallo prezioso sta andando bene in un mondo di debito crescente. In passato la recessione ha cancellato gli eccessi economici della precedente fase espansiva. Al momento, le banche centrali stanno facendo tutto il possibile per tornare il più rapidamente possibile alla fase espansiva. In questo secolo, l’AEX ha guadagnato il +142% e l’oro è salito del +542%.

Non credo che i salvataggi delle banche centrali in una recessione siano finiti, motivo per cui l’oro rimane di gran lunga la più grande posizione di portafoglio difensiva. Un altro forte esempio di oro è che le banche centrali ci credono. Negli ultimi 10 anni, ogni anno è stato acquistato più oro di quanto venduto dalle banche centrali e il trimestre con il maggior numero di acquisti è stato l’ultimo trimestre (vedi grafico).

Il primo e l’ultimo

I ritardatari del 2023 sono i corridori del 2022. Questo è innanzitutto un iShares Diversified Commodity Swap ETF con un rendimento di -1,2 fino al 2023. L’anno scorso, questo investimento è stato uno dei vincitori con il 21%. L’altro straordinario vantaggio nel 2022 è stato Chevron a +58% e quest’anno la major petrolifera sta perdendo mezzo punto percentuale.

Sebbene gli investimenti nel settore delle materie prime siano diminuiti, credo ancora che il 2023 sarà un altro anno positivo per le materie prime. La ragione principale di ciò è la riapertura dell’economia cinese. Il più grande importatore di materie prime era stato sottoposto a severi blocchi negli ultimi tre anni, ma ha detto addio alla politica zero covid dalla fine dello scorso anno. Ciò significa che la domanda cinese di materie prime aumenterà in modo significativo nei prossimi trimestri.

Inoltre, credo che presto gli Stati Uniti smetteranno di inondare i mercati di petrolio proveniente dalle sue riserve strategiche. Di conseguenza, la fornitura di petrolio diminuirà. L’olio è importante per ogni materia prima. Pensa al gas naturale, necessario per i fertilizzanti (il gas naturale è strettamente correlato al petrolio). Inoltre, le materie prime devono essere trasportate e questo, a sua volta, include il petrolio.

Altra variabile

Sto anche apportando una modifica all’ETF iShares Diversified Commodity Swap. L’ho sempre giocato tramite DE000A0H0728, ma ora lo faccio tramite IE00BDFL4P12. Il primo ha ISIN tedesco e il secondo numero europeo. Il motivo del passaggio è che la variante ISIN DE000A0H0728 ha un costo annuo di 46 punti base e la variante ISIN IE00BDFL4P12 addebita solo 19 punti base.

I costi per lo stesso prodotto variano molto perché l’IE00BDFL4P12 proviene originariamente da BlackRock (iShares fa parte di BlackRock). La spiegazione principale della differenza di costo tra DE000A0H0728 e IE00BDFL4P12 è l’economia di scala che BlackRock è in grado di offrire fornendo allo stesso tempo un accesso liquido alle materie prime. IE00BDFL4P12 ha un patrimonio in gestione di circa 1.521 milioni di dollari e DE000A0H0728 di circa 345 milioni di dollari.

Critiche sul lavoro

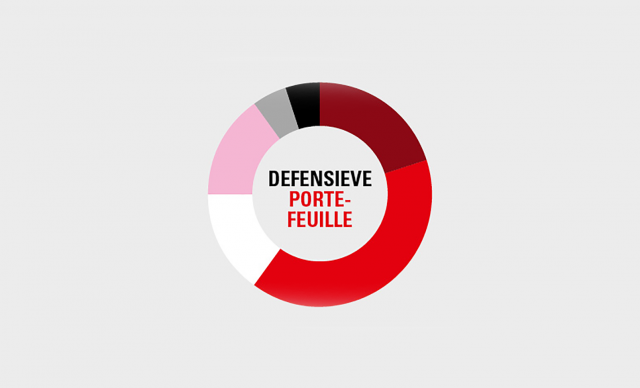

il portafoglio difensivo Si attesta a + 1,7% nel 2023 e farò del mio meglio per mettere a frutto una quantità significativa di denaro nel 2023. Questo è difficile perché i mercati azionari occidentali hanno una valutazione approssimativamente uguale alla valutazione media degli ultimi cinque anni. Nel frattempo, la possibilità di una recessione aumenta poiché la Federal Reserve e la Banca centrale europea aumentano drasticamente i tassi di interesse. L’obiettivo del portafoglio difensivo non è perdere decine di percento, e questo mi rende cauto.

L’autore ha una posizione lunga in Chevron, iShares Diversified Commodity Swap ETF, CME e Gold

“Fanatico della musica. Risolutore di problemi professionale. Lettore. Ninja televisivo pluripremiato.”

/s3/static.nrc.nl/images/gn4/stripped/data121772118-03419c.jpg)